儿童零食新变局

如果问90年代什么零食是他们儿时最爱。

辣条,绝对排的上号。

辣条作为儿童心头好的同时,“不健康”属性也成为家长们的噩梦。

相比于之前的鱼龙混杂,如今市场在多方力量的助推下,显得更加规范化。

一方面,国家政策助力,2020年6月15日,国内首份儿童零食团体标准《儿童零食通用要求》的正式实施,使得儿童零食概念更加清晰、明确。

另一方面,随着家长们健康意识的增强,儿童零食除了“好吃”,家长们更希望吃出“健康”,吃出“营养”。

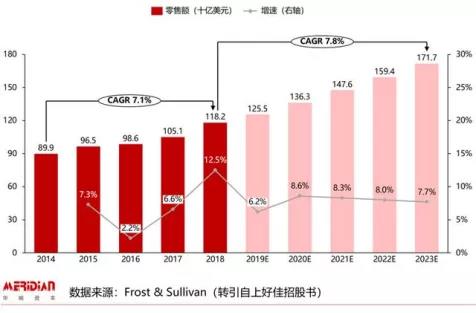

从市场规模来看,儿童零食市场规模约为休闲零食市场规模的1/10。

数据统计,休闲零食2023年有望突破1700亿美元,约合1.2万亿元。

据华映资本估算,儿童零食2023年有望达到210亿美元,约合近1500亿元。

增速上,儿童零食预计未来5年CAGR保持在13.7%,高于休闲零食未来5年的CAGR7.8%。

▲图片来源华映资本

新格局、高增速下的儿童零食对于创业者来说,是一个好的入局timing吗?

本文将围绕波特五力模型,拆解儿童零食赛道的竞争格局。

从波特五力模型看儿童零食赛道。

01

同行业现有竞争者的竞争能力

零食行业品种众多、标准化程度较低,叠加行业门槛低,导致整体行业竞争格局的分散。

就儿童零食行业而言,主要有四股力量在抢夺市场。

这四大玩家分别为:老牌零食巨头、新锐品牌、母婴品牌的延伸、IP驱动型企业。

1、零食巨头率先入局

随着儿童零食概念愈加清晰,作为零食行业的巨头,良品铺子、三只松鼠、百草味率先入局。

去年5-6月份,三大零食巨头纷纷成立或上线儿童食品:

良品铺子上线零食子品牌“良品小食仙”;

百草味正式上线儿童食品“童安安小朋友”1.0系列,定位为给孩子“正餐以外的有益补充”;

三只松鼠上线婴童食品子品牌“小鹿蓝蓝”,提供6个月-14周岁婴童一站式喂养方案。

这三大巨头主打“健康+营养”概念,推出高营养和无添加的产品。

在营销端,三者均有自身IP形象,通过动物或者拟人化形象拉进与小朋友之间的距离。

巨头们入局儿童零食的优势主要包括:

首先,品牌背书,作为零食行业的老牌选手,已经积累了一定口碑,在某种程度上消费者会把对老品牌的信任转移到子品牌中。

其次,共享供应链,如良品铺子采用的是一体化供应链体系,最上游与全国各地的食材供应商合作,通过数字化精准控制各个门店渠道销货量与补货量。

而儿童零食属于零食的一种,子品牌能够和母公司共享供应链优势,提高效率。

最后,全渠道布局优势,除了线上京东、淘宝等线上电商渠道以外,零食品类更看重线下渠道的布局,这正是巨头们优势所在,截至6月末,良品铺子共有线下门店2726家,三只松鼠1104家。

2、新锐品牌异军突起

近几年,我们见证许多儿童零食新锐品牌的诞生,比如说简爱、妙飞、宝宝馋了等。

以简爱酸奶为例,短短5年时间,就在一片红海的乳制品市场中杀出一条血路,年化增长率高达109%,跻身低温乳品市场前10。

截至2021年5月,简爱酸奶销售渠道覆盖线上各大电商平台以及线下200余座城市。

这些新锐品牌优势在于:

一方面,具备创新能力,不断开创新品类,能够给消费者带来味蕾冲击;

另一方面,在开创新品类后,在时机窗口内进行饱和攻击。

通过不断重复让品牌植入消费者的潜意识,当消费者有了熟悉感后,就会放松警惕,只要一个契机就会购买。

除此之外,这些新锐品牌还擅长通过社媒营销打造爆品。

3、母婴品牌的品类延伸

在儿童零食领域玩家还包括贝因美、英氏等母婴品牌。

贝因美就以“萌乐堡”儿童零食品牌强势入局,通过米粉与磨牙饼打入母婴市场。

母婴品牌做儿童零食的优势主要有两点:一是目标客群集中,主要为宝妈;二是母婴消费群体忠诚度高、客户粘性高、复购率也高。

贝因美就将婴幼儿奶粉的安全溯源技术复用于旗下儿童零食品牌萌乐堡中,用技术为儿童零食的品质加持,提高客户信任。

除了以上三类玩家以外,还有一些手握IP尤其是动漫IP的企业,如迪士尼、小猪佩奇等,也通过授权、自营等形式布局儿童零食,是该赛道颇具竞争力的选手。

02

购买者的议价能力

在分析购买者的议价能力之前,我们先要清楚儿童零食的购买者都是哪些人,他们有哪些消费习惯和痛点。

1、儿童零食市场的消费人群画像

近年来,我国儿童数量呈现上升趋势。

2019年年末,14岁以下儿童数量已达2.35亿人,0-4岁、5-9岁、10-14岁三个年龄段数量相近。

随着二胎、三胎政策逐渐深入,预计我国儿童群体数量仍将持续增长。

80、90后父母普遍受教育程度较高,“精细化养娃”意识提升,家庭中儿童支出占比也水涨船高,目前儿童消费市场已形成万亿规模。

根据《2020中国儿童健康膳食蓝皮书》数据显示,超过4成的家长认为“儿童零食是三餐以外的加餐需求”。

从某种意义上说,零食就是一种“佐餐”,可以提供重要能量和营养补充,对孩子身心健康起着重要作用。

这群消费者的观念正在发生转变,从原来的“拒绝零食”到如今的“主动选择零食”。

他们在购买儿童零食主要看重“安全”、“营养”、“健康”这几点。

2、购买者议价能力--强

为什么说儿童零食行业的购买者议价能力强呢?

我们将从两个方面阐述:

首先,消费者选择多。

自儿童零食概念提出以来,就不断有竞争者入局,瓜分这块蛋糕。

这就导致市场竞争越来越激烈,其他的竞争者会通过价格战和模仿方式和现有品牌抢夺市场。

比如说,0-25元价格带是国产儿童零食核心价格带,大部分品牌都围绕这个价格带进行定价。

竞争使得消费者有了更多的选择,因此消费者讨价还价的能力在上升。

挑剔的消费者会因为提供的产品或服务达不到自己的期望而转向其他竞争对手。

因此,在供大于求的市场中,相对提高了购买者的议价能力。

其次,消费者转化成本低。

在零食品类方面,多为糖果、饼干、膨化等大众零食,本质上没有区别。

当儿童市场提供的产品越来越同质,那么消费者在不同品牌间转化的成本就变低了。

在渠道方面,随着电商渠道崛起,消费者购买产品越来越方便,降低消费者转化成本。

根据QuestMobile调研,儿童家长网购食品的比例为57%,简单估算儿童零食的网购占比约为34%-50%。

从线上化率来看,儿童零食的线上化率4倍于休闲零食大盘的线上化率。

03

供应商的讨价还价能力

供方主要通过提高投入要素价格和降低产品质量的方式来影响行业中现有企业的盈利能力与产品竞争力,供方力量的强弱主要取决于他们所提供给买主投入要素的重要性。

1、供应商的讨价还价能力

目前,我国儿童零食行业供应商主要是原材料供应商和零食加工厂。

国内儿童零食行业相关企业对原材料供应商要求极高,所以对其议价能力也较高;

由中国副食流通协会等联合发布的《儿童零食通用要求》行业标准正式实施,对儿童零食营养健康和安全性等方面进行了系统规范。

它对儿童零食的原料要求、营养成分、微生物指标、食品添加剂等做出了明确规定。

比如,不能使用防腐剂、人工色素、甜味剂,不能过硬、防止损伤牙齿等,这些规定综合考量了儿童身体的耐受性、排解能力以及培养健康饮食习惯的需求。

而零食加工厂方面,国内大部分儿童零食生产企业尚无拥有自己的加工厂,绝大多数品牌采用代工模式,所以对零食加工厂的议价能力较弱。

一方面,代工模式在一定程度上加大食品安全隐患。

比如说小鹿蓝蓝多家代工厂因生产不合格食品被罚,波及婴儿果泥、磨牙棒饼干等多款产品。

另一方面,代工模式压缩了利润。比如说根据良品铺子的财务数据显示,截至2020年底,儿童零食“良品小食仙”销售收入2.23亿元,销售净利润2540.98万元,占比11.39%左右,远低于休闲零食的平均利润水平。

因此,提高对上游供应链的把控能力,是儿童零食品牌的当务之急。

2、如何提高供应商议价能力?

第一,发挥规模优势,比如说年度订单,分批到货。

议价能力本质上还是一个量的问题,大量的采购订单是哪个供应商也不愿意放弃的。

有经济实力的儿童品牌可以根据年度用量下单,这远比季度月度批次下单更有规模效应。

同时,分批到货不占压资金,不占压库容,应该是三全其美的方法。

最好是在价格低谷或波动最小的时下单,同时兼顾长期趋势预测,也可降低价格波动风险,对主要原材料及包装物或大宗采购尤可使用此法。

第二,联合采购。无论本行业竞争有多激烈,目的都是为了企业利益,而面对外部复杂的供应环境,本行业一致对外、联合采购是大有可能的。

关键在于沟通和协调,开始可小试,协作成熟后,可加大单量。

第三,引入竞争者。为了应对变化无常的市场,对重要原材料的供应商势必要多选择几家,一来防止供应商的变化,有些变化不是人为因素;二来可增加公家的透明度,适当引入竞争,在保证老供应商的同时,顺便关注新供应商或新的替代品。

04

潜在竞争者的进入能力&替代品的替代能力

前文中,我们聊了五力模型中的三种力量,分别为同行业内现有竞争者的竞争能力、供应商的讨价还价能力和购买者的议价能力。

接下来,我们聊聊最后两种力量,即潜在竞争者进入的能力和替代品的替代能力。

这两种力量换一个角度,也可以理解为新进入者的有哪些创新机会。

1、无添加、少糖、少盐等概念值得关注

根据线上儿童零售市场数据显示,无添加、少糖、少盐等概念的产品消费额持续走高。

其中,以小鹿蓝蓝、宝宝馋了、简爱酸奶等为代表。

这些品牌以无添加是主要核心卖点,在核心产品点做加法的同时,也做到了添加剂层面的减法,对食材品质和工艺本身均提出了新的要求。

2、儿童零食的消费升级

奶酪享有“奶黄金”的美誉,其营养价值远高于其他乳制品细分品类,含有丰富的蛋白质、钙、脂肪、磷和维生素等营养成分。

乳制品消费的发展历程可以分为奶粉、液态奶、奶酪三个阶段。奶酪位于乳制品结构金字塔的顶端,是奶制品消费升级的主要方向之一。

根据欧睿国际数据显示,在乳制品各品类中,国内奶酪零售市场增速领先,2015-2020年CAGR达21%,远高于乳制品零售市场整体4倍的增速。

至2024年,我国奶酪零售市场规模将达100亿左右,年平均增速为8.18%。

目前,市场上现有竞争对手主要包括百吉福、乐芝、安佳及卡夫等国外势力,国产品牌中有妙可蓝多、妙飞等。

3、在营销端,品牌IP成最大亮点

在儿童零食联名中,绝大多数联名为品牌和IP联名,少量为品牌与品牌联名。

品牌与IP联名中,卡通动漫类的IP最受欢迎,其中以“小马宝莉”、“海绵宝宝”、“机器猫”等为主。

还有部分品牌从建立之初就孵育自有IP,比如说百草味的“童安安”,性格为动手能力强、活泼可爱、充满求知欲的中国小朋友形象。

中国儿童零食整体市场发展潜力巨大,但做好儿童零食并不简单。

生产成本高、标准不完善、大众认知度低等问题是此前阻碍儿童零食市场发展起来的主要原因。

但随着“科学养娃”的观念不断深入,零食已成为父母们的“刚需”。

在儿童零食赛道还未出现头部玩家之前,所有品牌都有机会!

参考资料:

[1]2.5亿“四脚吞金兽”,背后是千亿规模的儿童零食市场,华映资本

[2]2020年天猫零食市场分析报告(儿童零食部分),魔镜市场情报

[3]2021儿童零食消费洞察报告,CBNData

注:文/妮蔻

文章来源:消费界(公众号ID:xiaofeijie315)